Источник:

Les États-Unis préparent la fin de la cotation des métaux précieux et verrouillent le cours officiel du dollar

С 22 декабря 2014 года колебания курсов драгоценных металлов, которые на самом деле не были свободны от вмешательства, будут строго ограничены на американских рынках. Следовательно, стоимость доллара, выраженная в золоте, официально становится постоянной величиной, хотя на практике будет невозможно получить ни одной унции золота за любую гору долларов.

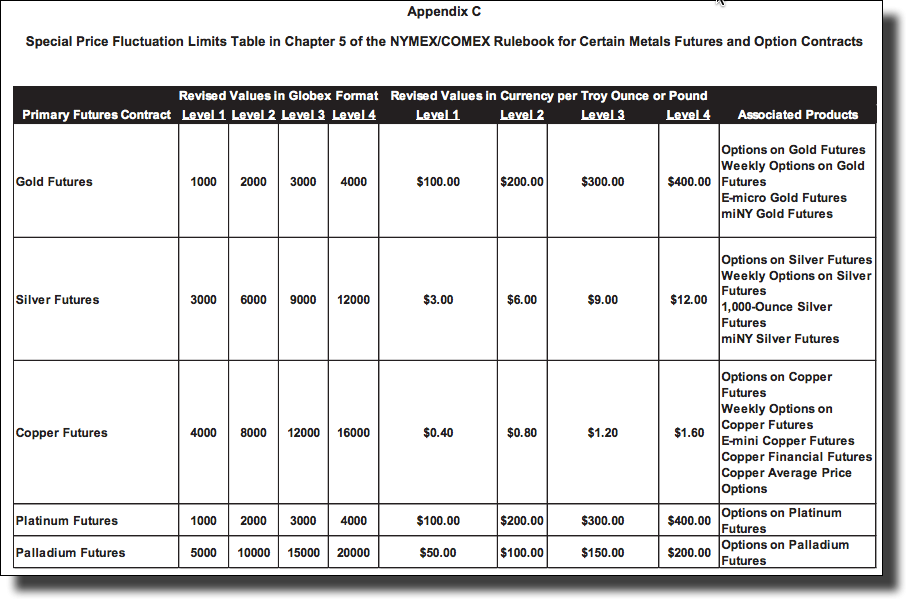

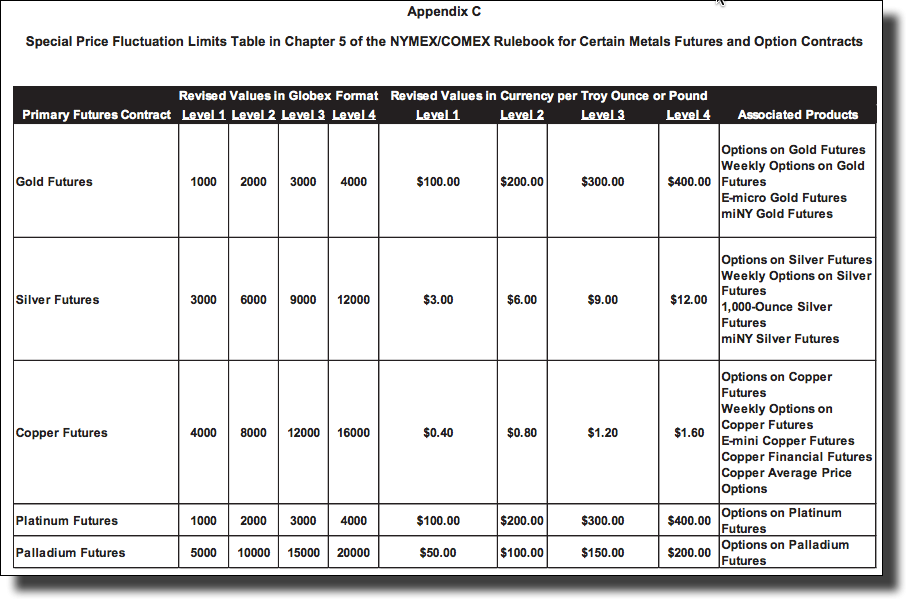

С 11 декабря регулятор рынков срочной торговли объявил об этих новых изменениях для двух основных рынков, Comex (Commodity Exchange) и Nymex (New York Mercantile Exchange) через правило №589, озаглавленное "Специальные ограничения колебаний цен" [1]. Смысл этого манёвра ловко замаскирован техническими деталями: сложной сеткой допустимых колебаний, выраженных в абсолютных значениях (а не в процентных долях), и разными ценовыми диапазонами для разных металлов, поскольку очевидно, что одна и та же абсолютная величина (например, 100 долларов) не соответствует одной и той же доле унции, скажем, для меди и платины.

Хотя прямо не говорится о максимально допустимом отклонении в 20% для всех металлов, при внимательном рассмотрении сетки можно видеть, что, если, например, последняя котировка золота была ниже 1000 долларов, максимально разрешённое колебание (в большую или меньшую сторону) равно 100 долларов, а если последняя котировка находилась в диапазоне от 1000 до 2000 долларов, разрешено отклонение 200 долларов, и т. п. Максимальный диапазон в сетке для цены золота - от 3000 до 4000 долларов, диапазонов более высоких цен, от 4000 и выше, не предусмотрено.

Это новое правило, таким образом, предоставляет читателю свободу воображать, что произойдёт, если цена золота достигнет 4000 долларов (примерно вдвое больше курса 6 сентября 2011 года), а именно, неограниченные колебания или окончательное закрытие рынков? По крайней мере, регулирующие органы ведущих обменных площадок мировой рыночной экономики считают невероятным удвоение цены золота, выраженной в долларах, относительно цены, которая свободно определялась соотношением спроса и предложения до чудовищных манипуляций сентября 2011 года.

При ценах ниже этого максимально предусмотренного уровня, в том случае, когда отклонение относительно цены последнего закрытия торгов достигает максимально разрешённого уровня, торги приостанавливаются на пять минут, затем возобновляются, начиная с курса последнего дня закрытия (накануне), и относительно этого последнего курса отсчитывается максимально допустимое отклонение, которое увеличивается на дополнительную единицу (additional increment, неопределённость умышленная), но опять же, отсчитываемую относительно вчерашнего курса закрытия, а не курса перед приостановкой торгов.

Если надо прерывать процесс взаимодействия спроса и предложения два или три раза, каждый раз торги возобновляются со вчерашнего курса закрытия, с разрешением увеличенного отклонения. При сегодняшней цене унции золота отклонение в 200 долларов - это 17% цены, а отклонение 3 доллара для серебра - это 19% цены.

И если такой же случай повторяется четыре раза за один день, рынок закрывается до следующего рабочего дня. И, если понято верно, следующий рабочий день (если будет...) начинается с курса позавчерашних торгов, как будто разогрева вчерашнего дня вовсе не было.

Иными словами, если вы хотите купить или продать, и возможный баланс предложения и спроса позволяет это сделать, это должно осуществляться в рамках разрешённого интервала колебаний курса, и это правило будет вколачиваться четыре раза в день посредством приостановки торгов, до тех пор, пока вы не согласитесь торговать в этих пределах, или не снимете своё предложение покупки или продажи.

Не налагается запрета на то, что динамика, считаемая оправданной и разрешённой, приведёт к удорожанию золота относительно доллара на 15% в первый день, затем на 15% на следующий день, и так далее, что даёт американским властям время на принятие необходимых мер.

Таким образом, можно забыть пугающие видео на Youtube, в пять минут показывающие бурное развитие событий на рынке, способные привести к полному краху доллара и американской экономики за несколько часов, с рассвета в Токио до сумерек в Лос-Анджелесе.

Отныне потребуется не менее четырёх дней котировок, чтобы жёлтый металл вышел на хоть какой-нибудь уровень времён до совершения чудовищных манипуляций.

Организация, управляющая рынками (CME или Chicago Mercantile Exchange) по всей видимости, готовится к крупному и вероятно, неизбежному дефолту по некоему значимому металлу на ведущем рынке мира.

Организация страхуется, ограничивая одновременно свободное взаимодействие спроса и предложения для основных металлов, а именно, золота, серебра, меди, платины и палладия, чтобы дефолт по золоту не вызвал набега, например, на серебро или платину. (Истощения запасов меди пока не предвидится, хотя Китай, несколько лет делающий запасы для своей промышленности, мог бы навести на такие мысли.) Взлёт цены других металлов сделал бы явным то, что закрытие рынка золота должно замаскировать (что за доллар можно купить только песок).

США, по всей видимости, готовятся к окончательному закрытию рынков драгоценных металлов.

В 1944 году они произвольно установили стоимость доллара равной 1/35 унции золота, и накапливали золото по этой цене. Затем в 1971 году они просто-напросто в одностороннем порядке и в нарушение международных договоров (Бреттон-Вудских соглашений, состряпанных ими, чтобы изымать золото у всего мира) отказались возвращать золото, переданное им дружественными странами. После этого они терпели существование рынков частного вида, продающих в час по чайной ложке, или во всяком случае не рассчитанных на обмен сотен или тысяч тонн, необходимых правительствам и центральным банкам, и по ценам, теоретически определяемым соотношением спроса и предложения, но намного выше 35 долларов за унцию. Эти цены были внезапно ограниченны отметкой 1 927 долларов путём чудовищной манипуляции, как раз перед объявлением капитуляции Швейцарии (в результате ультиматума США) 6 сентября 2011 года.

Основная функция этих рынков (в основном Comex) состоит в том, чтобы в ложно смягчённой форме показывать обесценивание доллара по отношению к золоту. Также в течение пяти лет они имеют вторую функцию — отодвигать раскрытие банкротства США Китаем. Это делается за счёт поставок золота по официальному курсу, но не позволяющих Китаю истратить горы ненужных ему долларовых резервов. Эти поставки незамедлительно прекратятся, когда одно только искусственное подавление цены перестанет побуждать последних западных держателей золота продавать его.

На этих рынках курсы определяются обещаниями продать (фьючерсные рынки), и на них фигурируют объёмы раз в сто больше реально имеющегося золота.

Однако, поскольку гипер-печатание долларов с 2011 года ускорялось, истинная стоимость доллара могла только снижаться.

В 2006 году США перестали публиковать цифру агрегата денежной массы М3, что выделяет их из числа других стран с развитой экономикой. Факт скандальный, так как они претендуют на сохранение своей валютой статуса единственного средства международного обмена, при этом отказываясь раскрыть количество этой валюты в обращении. Но по данным Федерального резервного банка Сент-Луиса, денежная масса с 2011 года опять удвоилась... Таким образом, если в 2011 году доллар стоил 1/2000 унции золота (на самом деле доллар уже был сильно переоценён), сегодня он стоит 1/4000 унции.

Это потрясающая операция!

Если бы рынки вошли в разгон, что было возможным до принятия этих правил, то, если не говорить о гиперинфляции или гипердефляции, просто об умножении или делении, например, на пять — за то время, пока власти успеют отреагировать (иногда на это требуется более пяти минут) рынки могли бы быть закрыты (пардон, торги приостановлены на неопределённое время) на уровне 10000 долларов за унцию золота. Это означало бы деление стоимости доллара на пять относительно 2011 года или на десять относительно сегодняшнего дня, и эта цифра осталась бы в анналах как последняя более или менее свободно определённая рынками стоимость доллара.

Отныне котировки будут временно приостанавливаться с того момента, когда стоимость доллара относительно золота снизится на 15% (когда золото вырастает на 17%, доллар снижается на 15%). И если это снижение стоимости доллара подтверждается четыре раза, оно аннулируется, затем рынки в конце концов закроются на курсе вчерашнего дня, здесь нет никаких сомнений. Тогда можно будет сказать, что нет в наличии металла на продажу, для обоснования операций в биржевом зале. Китай может возмутиться и объявить, что больше не будет принимать платежи в долларах. Он может при желании продолжать продавать золото в Шанхае по какой бы то ни было цене в юанях. Остальному миру будет объявлено, что окончательная цена золота Х долларов за унцию, например по курсу закрытия позавчерашних торгов, возможно, с добавлением 199 долларов, если этот курс находился в диапазоне от 1000 до 2000 долларов.

Стоимость золота, выраженная в долларах станет, таким образом, официальной константой, и это несмотря на невозможность получить хотя бы унцию золота за любую гору долларов.

Через некоторое время можно будет позволить открыть в Чили биржу меди, важного металла с точки зрения объёмов, или предоставить потребляющим отраслям договариваться напрямую с добывающими предприятиями.

Те, кто пожелает (или будет вынужден) продолжать использовать доллар, будут иметь дело с долларом фиксированной стоимости, установленной после инцидента на бирже металлов, который CME именует инициирующим событием (triggering event).

[1]

Implementation of New NYMEX/COMEX Rule Regarding Special Price Fluctuation Limits for Certain NYMEX and COMEX Metals Futures and Options Contracts